Hier schreiben regelmäßig Aon Expertinnen und Experten zu aktuellen Entwicklungen in den Themenfeldern Risiko, Kapital und Human Resources. Mit diesen Informationen und Erkenntnissen können Führungskräfte bessere Entscheidungen für ihr Unternehmen treffen.

Zeichen deuten auf Entspannung am D&O-Markt

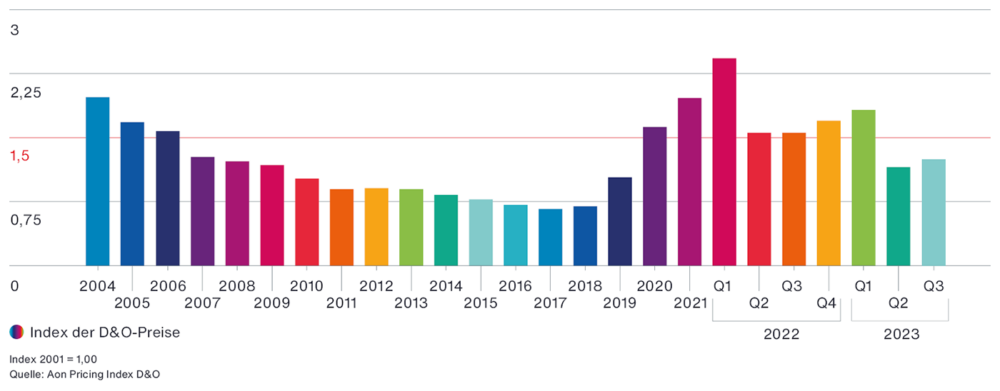

Mehr Spaß am Einkauf von D&O-Versicherungsschutz dürfte die Mehrzahl der Unternehmen bei bevorstehenden Vertragsverlängerungen verspüren. Versicherer kämpfen wieder darum, ihre Kapazitäten zu vermarkten, und weichen dafür ihre harte Preispolitik der letzten Jahre auf. Neue Gesetze, unternehmensinterne Risiken sowie ein herausforderndes makroökonomisches Umfeld wie der Anstieg von Insolvenzen und das Inflationsrisiko sprechen jedoch gegen das Einläuten der Weichmarktphase.

Marktsituation

Das Sanierungsverlangen der D&O-Versicherer hat ein Ende. Vielmehr stehen die Zeichen auf D&O-Neugeschäft sowie teils Kapazitätserhöhung zu moderateren Preisen.1

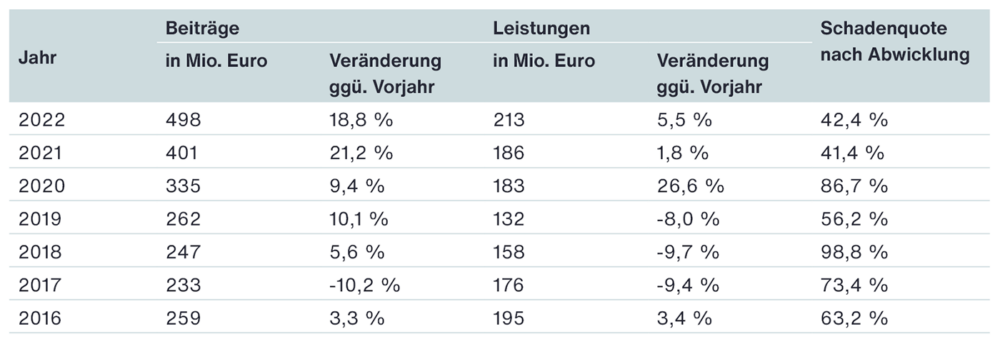

Offen ist, ob die notwendige Korrektur der D&O-Statistik des GDV im Oktober 2022, nach der die Schadenquoten der Versicherer doch nicht so düster aussehen wie zunächst angenommen, ein Treiber für die Neuausrichtung der Versicherer ist. Laut Aussagen der Versicherer sehe man durchaus Schadensersatzansprüche gegen Organe, zwar in rückläufiger Fallzahl, aber mit durchschnittlich teureren Schäden (siehe GDV-Statistik).2

Haftungsverschärfend für Unternehmensführungen wirken neue Gesetze wie das Lieferkettensorgfaltspflichtengesetz (LkSG) und das Hinweisgeberschutzgesetz, die diese zur Einrichtung eines angemessenen und wirksamen Risikomanagements bzw. Meldestellen für Arbeitnehmer verpflichten.

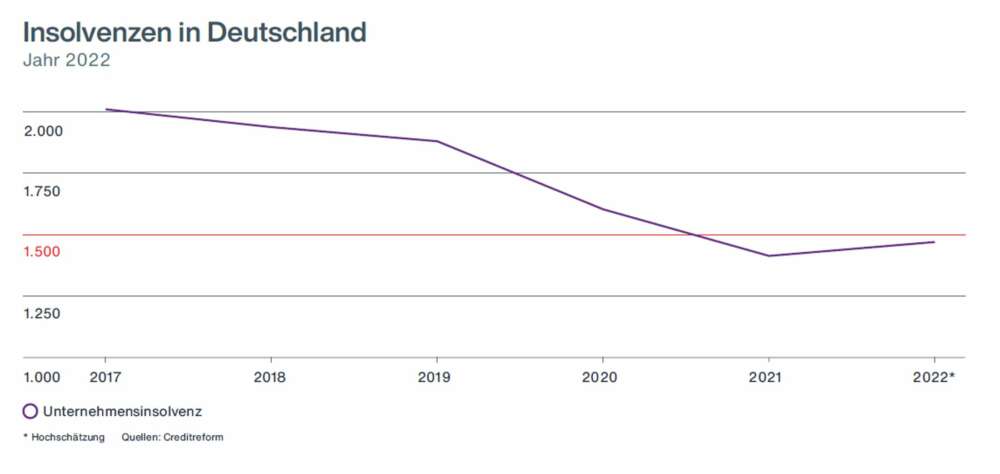

Unternehmensinsolvenzen sind 2022 seit der Weltfinanzkrise 2009 erstmalig wieder angestiegen, ein Indiz für zukünftige D&O-Schäden.3

Ausblick

Wer ein einheitlich positives Bild beim D&O-Einkauf erwartet, wird enttäuscht. Finanzstarke Unternehmen mit überschaubarer Internationalität, hoher Cyber-/Datensicherheit und resilient gegen makroökonomische Herausforderungen aufgestellt können durch hohes Versichererinteresse an diesem Unternehmenssegment mit sinkenden D&O-Prämien kalkulieren.

Aufkommender Wettbewerb im Markt entscheidet insgesamt darüber, ob jede Höhe der Prämienforderung ohne Konsequenz für eine Fortsetzung des Vertrags bleibt. Versicherer bieten wieder mehrjährige Vertragsbindungen an und lassen sich auf Maklerwordings ein. Unternehmen mit Krypto-Bezug bleiben unbeliebt bei Versicherern, somit schwer platzierbar.

Markttrends

Unverändert gehören zum Anforderungsprofil der Versicherer qualifizierte und gut aufbereitete Risikoinformationen für eine individuelle Risikoprüfung und Angebotsabgabe. Ein ergänzender Risikodialog ist aber nicht immer vonnöten.

Welche Umwelt-, Sozial- und Governance-Standards (ESG) in Unternehmen aufgestellt wurden und wie sie eingehalten werden, fließt in die Risikobewertung der Versicherer mit ein. Sie können entscheidendes Kriterium dafür sein, ob D&O-Kapazitäten angeboten werden. Klimabelastende Kraftwerksbetreiber finden erschwert D&O-Versicherungsschutz. Die ESG-Aufstellung der Versicherer gewinnt auch bei Versicherungsnehmern an Bedeutung und kann Auswahlkriterium für oder gegen einen Risikoträger sein.

Sie möchten mehr aktuelle Informationen rund um den deutschen Versicherungsmarkt lesen und Einblicke in die wichtigsten Versicherungssparten erhalten? Der jährlich erscheinende Marktreport zeigt die wichtigsten Branchentrends. Den Marktreport 2023 können Sie hier kostenlos herunterladen.

Quellen

[1] https://one.aon.net/sites/intranet-khub/KHARSLib/2023%20Q1%20D&O%20Pricing%20Index.pdf

[2] GDV D&O-Statistik – Schadenquote sinkt 2021 deutlich

[3] Insolvenzen in Deutschland, Jahr 2022 | News | Creditreform