Hier schreiben regelmäßig Aon Expertinnen und Experten zu aktuellen Entwicklungen in den Themenfeldern Risiko, Kapital und Human Resources. Mit diesen Informationen und Erkenntnissen können Führungskräfte bessere Entscheidungen für ihr Unternehmen treffen.

Wie steht es um das Financial Wellbeing von Frauen? – Ein Kommentar zum Internationalen Frauentag 2022

Frauen verdienen weniger als Männer, das ist das wenig überraschende Ergebnis des Statistischen Bundesamtes. Lag der Gehaltsunterschied im Jahr 2019 noch bei 19 %, waren es 2020 „nur“ 18 % – immerhin eine Verringerung um einen Prozentpunkt. Dieser Unterschied beim Verdienst hat einen signikanten Einfluss auf die späteren Alterseinkünfte. Während Frauen das Gender Pay Gap (unterschiedliche Vergütung zwischen Männer und Frauen) sehr bewusst ist, ist das Thema Gender Pension Gap (unterschiedliche Alterseinkünfte) deutlich weniger präsent, obwohl das Ausmaß dieser „Lücke“ nahezu doppelt so hoch ist.

Woraus resultiert das Gender Pension Gap?

Verschiedene Studien und Untersuchungen belegen, dass trotz vieler Initiativen die Vergütung von Frauen oftmals geringer ausfällt als die der Männer. Frauen in gleichen Berufen und Positionen erhalten noch immer nicht die gleiche Bezahlung. Dies hat einen direkten Einfluss auf die spätere Altersversorgung, denn wer weniger verdient, kann weniger zurücklegen.

Eine weitere Rolle spielen die geschlechtsspezifischen Unterschiede bei den Erwerbsbiografien. Durch die Betreuung von Kindern und pflegebedürftigen Angehörigen ergeben sich Auszeiten. Zudem erfolgt der anschließende Wiedereinstieg in den Beruf bei Frauen häufig in Teilzeit, was ihren beruflichen Aufstieg und damit bessere Verdienstchancen zusätzlich hemmt.

Hieraus resultieren niedrigere Beiträge in die gesetzliche Rentenversicherung, betriebliche Altersversorgung und private Vorsorge. Hinzu kommt, dass Frauen – wie Umfragen zeigen – schlechter über ihre Altersversorgung und das Thema „Finanzen“ informiert sind als Männer.

Und zu guter Letzt: Frauen leben länger. Diese an sich positive Tatsache wirkt sich auf die Versorgungslücke noch stärker aus.

Inwieweit treffen Frauen ihre finanziellen Entscheidungen anders als Männer?

Der finanzielle Fokus liegt bei Frauen anders ist als bei Männern. Frauen lenken ihren Blick eher auf kurzfristige und alltägliche Ausgaben; sie denken häufig„familienorientierter“ und sehen die Verantwortung für die langfristige Vorsorge bei ihrem Partner. Hierbei spielt interessanterweise auch die Anzahl der Kinder eine Rolle: Laut einer Aon-Umfrage aus 2020 verlassen sich Frauen mit zwei und mehr Kindern deutlich stärker (32,9 %) auf die Versorgung durch den Partner als diejenigen, die kein (15,4 %) oder nur ein Kind (13,3 %) haben.

In welchen Säulen der Alterssicherung wird das Gender Pension Gap besonders deutlich?

Um das Ergebnis vorwegzunehmen, das Gender Pension Gap betrifft alle Säulen der Alterssicherung gleichermaßen.

Nach der eben zitierten Aon-Studie rechnen vier Fünftel der Frauen damit, dass die gesetzliche Rente den größten Teil der Altersbezüge ausmachen wird. Jedoch ist die Lücke zwischen Männern und Frauen dort besonders hoch. Zwar können Grundrente und Mütterente für bessere Altersbezüge sorgen, doch zu einer Anhebung auf ein ähnliches Niveau wie das der Männer wird dies nicht führen.

Auch in der betrieblichen Altersversorgung sind Frauen aufgrund der Ausgestaltung der Versorgungsmodelle in der Regel gegenüber Männern benachteiligt. So erfolgt beispielsweise keine Anrechnung der Elternzeit. Umso wichtiger wäre daher ein Ausgleich über die private Vorsorge – doch Studien belegen auch hier, dass Frauen nach wie vor zu wenig selbst vorsorgen.

Frauen und die Absicherung einer potenziellen Berufsunfähigkeit: Wie ist hier der Stand der Dinge?

Immer mehr Deutsche sind nicht mehr in der Lage, ihren Beruf zu mindestens 50 % auszuüben. Dies bedeutet, diese Menschen sind berufsunfähig. Ähnlich wie auch bei der Altersvorsorge sind auch hier Frauen besonders in ihrer Existenz bedroht. Hintergrund ist der oftmals geringere Verdienst im Vergleich zu dem der Männer, der auch die Ansprüche auf staatliche Leistungen reduziert.

Die bereits genannte hohe Teilzeitquote von Frauen verstärkt diesen Faktor zusätzlich. Laut der Auswertungen von Statista kehrt nur rund ein Drittel der Frauen nach der Geburt eines Kindes wieder in Vollzeitbeschäftigung zurück, bei Männern liegt die Quote dagegen bei 90 %. Auch wenn die Elternzeit zwischen beiden Elternteilen aufgeteilt werden kann, fällt die Elternzeit von Männern wesentlich kürzer aus. Sich im wahrsten Sinne des Wortes „zu zerteilen“ – also den Spagat zwischen Beruf und Familienorganisation zu schaffen – bedeutet eine enorme Doppelbelastung, die meist auch heute noch von Frauen getragen wird. Dies bedeutet nicht nur eine physische, sondern vor allem eine psychische Belastung, welche den Anstieg des Risikos für psychische Erkrankungen nach sich zieht.

Generell spielt die psychische Komponente – egal durch welchen Einfluss – bei Frauen eine große Rolle für eine potenzielle Berufsunfähigkeit: Laut der Deutschen Aktuarvereinigung (DAV) sind in etwa 30 % der Fälle Frauen aufgrund von psychischen Erkrankungen wie Burn-Out oder Depressionen berufsunfähig.

Diese Umstände zeigen, wie essentiell eine Berufsunfähigkeitsversicherung für Frauen ist. Umso wichtiger ist es daher, dass sich Frauen mit dieser Form der Absicherung beschäftigen und diese selbstbestimmt vornehmen.

Worauf sollten Frauen bei ihrer Vorsorgeplanung achten?

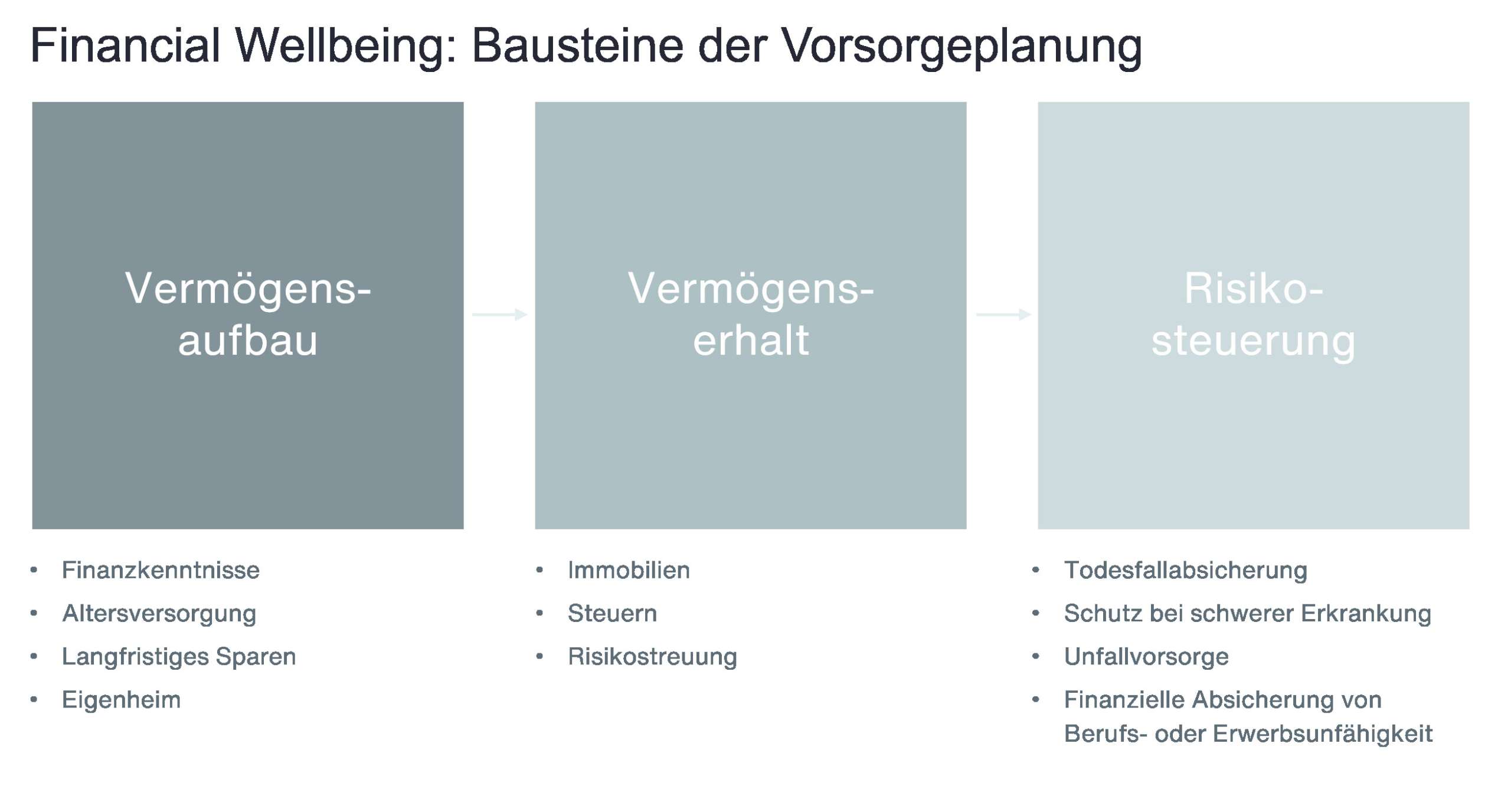

Frauen sollten ihren Vorsorgebedarf aus den drei Perspektiven Vermögensaufbau, Vermögenserhalt und Risikosteuerung heraus planen.

Innerhalb jeden Bereiches sind in der Folge klare persönliche Prioritäten zu setzen. Darauf aufbauend erfolgt die Planung zur Erreichung dieser Ziele, sowohl in zeitlicher als auch in finanzieller Hinsicht. Wichtig dabei: Rechtzeitig beginnen und sich über die bestehenden Möglichkeiten sowohl im betrieblichen als auch im privaten Bereich informieren und bei Bedarf Expertenhilfe beanspruchen.

Fazit:

Zwar ist aufgrund des gesellschaftlichen Wandels und politischer Bestrebungen erkennbar, dass der Gender Pay Gap und damit auch der Gender Pension Gap leicht rückläufig ist. Dennoch sollten sich Frauen der Notwendigkeit einer besseren eigenen Vorsorge bewusst werden und sich hierbei nicht allein auf ihren Partner verlassen. Sich aktiv über Vorsorgelösungen zu informieren und vorhandene Angebote zu nutzen ist essentiell für eine entsprechende Absicherung.

Und auch Arbeitgeber können hierbei unterstützen: Mit auf die Bedürfnisse von Frauen zugeschnittene Kommunikations- und Trainingsmaßnahmen zur finanziellen Vorsorge im Allgemeinen und betrieblichen Programmen im Speziellen kann ein Bewusstsein für das Thema geschaffen und Wissen vermittelt werden. Zudem können betriebliche Versorgungsregelungen auf ihre „Familienfreundlichkeit“ geprüft werden. Anpassungen würden dabei nicht nur Frauen, sondern auch Männern zu Gute kommen, die aufgrund familiärer Verpflichtungen beruflich zurückstecken. Ergänzend ermöglichen Angebote für die private Vorsorge mittels Implementierung von Gruppenverträgen seitens des Arbeitgebers attraktive Konditionen für Arbeitnehmerinnen und Arbeitnehmer. Diese steigern nicht nur die Bindung zwischen Mitarbeitenden und Unternehmen, sondern stellen gleichzeitig auch einen wichtigen Mehrwert für den „War for Talents“ im Kontext des Employer Brandings dar.