Hier schreiben regelmäßig Aon Expertinnen und Experten zu aktuellen Entwicklungen in den Themenfeldern Risiko, Kapital und Human Resources. Mit diesen Informationen und Erkenntnissen können Führungskräfte bessere Entscheidungen für ihr Unternehmen treffen.

Versicherungs-Due-Diligence: Kreditversicherung im Blick

Bei Unternehmenstransaktionen (Mergers and Acquisitions, M&A) ist Insurance Due Diligence mittlerweile ein etablierter Bereich: Risikoberater werden beauftragt, das bestehende Versicherungsprogramm unter die Lupe zu nehmen, eine Analyse zu erstellen und die Auswirkungen einer Transaktion auf das Versicherungsportfolio darzulegen. Dies liefert wertvolle Informationen für den Bieter, wenn er sich ein Ziel-Unternehmen anschaut und wissen möchte, was auf ihn zukommt; es entstehen schließlich auch Risiken, beispielsweise, weil mit dem Erwerbsabschluss manche Versicherungsdeckungen auslaufen könnten.

Fokus auf Forderungen aus Lieferungen und Leistungen

Um den Prozess zu erweitern und zu verbessern sowie potenziellen Erwerbern ein tieferes Verständnis ihres Übernahmeziels aus Kredit- und Finanzrisikosicht zu ermöglichen, treten folgende Facetten des Insurance-Due-Diligence-Bereichs inzwischen stärker in den Fokus: die Betrachtung des Working Capitals und die Frage, welche finanziellen Optimierungsmöglichkeiten sich ergeben. Immerhin sind bis zu 40 Prozent des bilanziellen Umlaufvermögens gebunden in Forderungen aus Lieferungen und Leistungen. Diese bzw. deren Absicherung waren bislang in der Regel nicht Teil der Insurance Due Diligence; schließlich versichert nicht jedes Unternehmen die Forderungen aus Lieferungen und Leistungen, obwohl diese einen signifikanten Anteil der Unternehmenswerte darstellen. Dagegen sind Gebäude oder andere Risiken durchaus nicht nur regelmäßig, sondern eigentlich verpflichtend versichert.

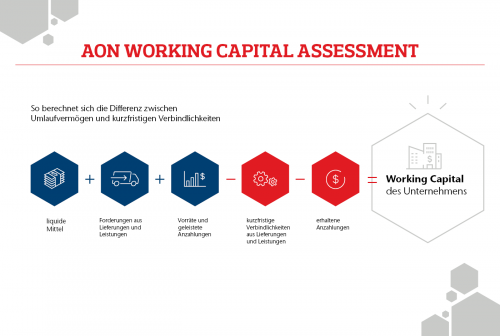

Working Capital Assessment

Dazu hat Aon zusammen mit einem großen globalen Kreditversicherer ein Tool entwickelt: das Working Capital Assessment. Die Kennzahl Working Capital (die Differenz zwischen Umlaufvermögen und kurzfristigen Verbindlichkeiten) berechnet sich wie folgt: die Summe liquider Mittel, Forderungen aus Lieferungen und Leistungen, Vorräten und geleisteten Anzahlungen minus kurzfristige Verbindlichkeiten aus Lieferungen und Leistungen sowie minus erhaltene Anzahlungen. Im Rahmen des Working Capital Assessments können daraus in Verbindung mit weiteren Kennzahlen und Analysen Verbesserungspotenziale in der Lagerhaltung oder dem Forderungsmanagement ermittelt sowie Schwachstellen im Verbindlichkeitsmanagement entdeckt werden. Ebenso in diese Betrachtungen fließen ein: Ausfallwahrscheinlichkeiten aufgrund von Untersuchungen des Kreditversicherers, politische Risiken auf Lieferanten- sowie Abnehmerseite und ein Benchmarking einer eventuell bestehenden Kreditversicherung. Zudem werden die Kosten einer ggf. am Markt zu platzierenden Kreditversicherung aufgenommen.

Wichtig für die Liquiditätsbeschaffung

Immer stärker in den Vordergrund rückt einerseits die Frage nach der Freisetzung von Liquidität; dies gilt insbesondere für Forderungen aus Lieferung und Leistungen. Andererseits sind Lieferanten und externe Dienstleister ebenfalls laufend mit der Optimierung des Working Capitals konfrontiert. Supply Chain Finance, eine Finanzierungsform entlang der Lieferkette, bietet eine weitere Möglichkeit zur Verbesserung.

Das gemeinsam mit Aon entwickelte Working Capital Assessment schafft in Form einer vertieften Analyse das Fundament, um Optimierungspotenziale aufzuzeigen und auf Basis einer versicherungsgestützten Lösung einfacher und günstiger Liquidität generieren und somit letztendlich Kapital freisetzen zu können.