Hier schreiben regelmäßig Aon Expertinnen und Experten zu aktuellen Entwicklungen in den Themenfeldern Risk Capital und Human Capital. Mit diesen Informationen und Erkenntnissen können Führungskräfte bessere Entscheidungen für ihr Unternehmen treffen.

Rettung in der Krise: Wie synthetische W&I-Versicherungen komplexe Übernahmen ermöglichen

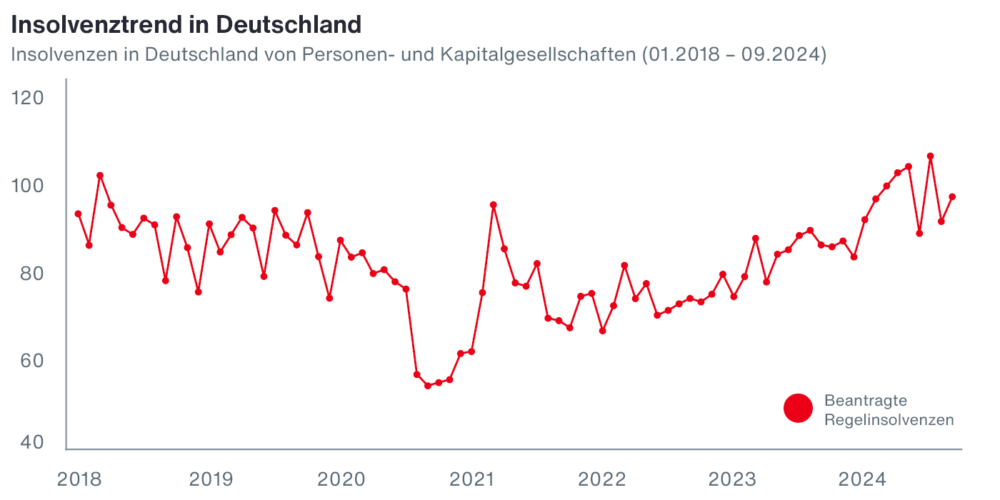

Die aktuelle Situation am Wirtschafts- und Industriestandort Deutschland ist alarmierend: Mit der höchsten Zahl an Unternehmensinsolvenzen seit mehr als zehn Jahren markierte das Jahr 2024 einen besorgniserregenden Höhepunkt. In vielen Fällen könnte eine Rettung durch den Einstieg eines Investors oder solventen Käufers gelingen – doch bisher standen einer solchen Lösung oft unkalkulierbare Risiken entgegen. Die weiterentwickelte synthetische Warranty & Indemnity (W&I) Versicherung bietet Interessenten nun eine neue Form der Absicherung – und erhöht so die Chancen auf erfolgreiche M&A-Deals deutlich.

Die Dynamik des Insolvenzgeschehens in Deutschland zeigt seit 2022 eine besorgniserregende Entwicklung. Experten erwarten, dass die Gesamtzahl der Insolvenzen in diesem Jahr die Marke von 20.000 Fällen überschreiten dürfte. Dabei verfügen viele dieser Unternehmen durchaus über tragfähige Geschäftsmodelle und könnten mit dem richtigen Investor weitergeführt werden. Doch gerade bei komplexen Unternehmensstrukturen schreckten potenzielle Käufer bisher oft vor den schwer kalkulierbaren Risiken zurück. Ein innovatives Instrument könnte das nun ändern: die weiterentwickelte, synthetische W&I-Versicherung.

Quelle: Statistisches Bundesamt, Bekanntmachungen der Insolvenzgerichte

Bewährtes Werkzeug, neue Anwendung

W&I-Versicherungen sind im M&A-Bereich ein bekanntes Instrument – sie dienen bei Unternehmenskäufen oder -fusionen bereits seit Jahren zur Absicherung von Garantien und Steuerfreistellungen. Es geht bei Großinsolvenzen oft um weit verzweigte Unternehmens-Strukturen mit internationalen Tochtergesellschaften, verschiedenen Rechtssystemen und vielschichtigen vertraglichen Verflechtungen. Diese Komplexität macht ein Unternehmen im Insolvenzfall für Versicherer und potenzielle Käufer zur „Black Box“ – und damit oft uninteressant.

Von der „Black Box“ zur kalkulierbaren Chance

Die rasante Zunahme der Distressed Deals im Zuge der Insolvenzwelle ließ Kanzleien, Investmentbanken und Beratungshäuser für Risiko- und Versicherungsmanagement nach neuen Lösungen suchen. Eine besondere Herausforderung dabei: Insolvenzverwalter werden als Verkäufer grundsätzlich keine Garantien im Unternehmenskaufvertrag geben, da sie persönlich dafür haften müssten. Parallel öffneten sich Versicherer angesichts rückläufiger M&A-Aktivitäten für spezielle Sonderdeckungskonzepte. Unterstützt durch verbesserte technologische Möglichkeiten der Risikoanalyse entstanden so neue Lösungsansätze.

Durchbruch bei komplexen Transaktionen

Ende November 2024 gelang Aon ein wichtiger Durchbruch: Erneut konnte eine größere und hochkomplexe Transaktion erfolgreich abgeschlossen werden – dank synthetischer Deckung und der Erfahrung aus einer Vielzahl solcher M&A-Deals über mehrere europäischen Länder hinweg.

„Mit der Absicherung eines rein auf multinationalem, operativem Geschäft aufgebauten Deals dieser Größenordnung wurde ein neuer Standard gesetzt.“Dr. Sascha Kolaric, Director M&A und Transaction Solutions bei Aon

Der Erfolg basiert auf zwei wesentlichen Faktoren: Vertrauen und Flexibilität. Das Management muss bereit sein, relevante Informationen offenzulegen und dem Versicherer Fragen zu beantworten. Gleichzeitig müssen Käufer verstehen, dass der Garantiekatalog kein standardisiertes Wunschpaket sein kann, sondern individuell auf das Kaufobjekt und die Ansprüche aller Stakeholder zugeschnitten werden muss.

Vorteile für alle Beteiligten

Der Aufwand für die sorgfältige Abstimmung zahlt sich aus: Insolvente Unternehmen erhalten in der Regel mehr Kaufangebote und damit häufig auch mehr Masse. Käufer profitieren von erhöhter Transparenz und belastbaren Sicherheiten. Das Management wird rechtlich entlastet, Streitigkeiten werden vermieden und der gesamte Prozess beschleunigt sich. All diese Faktoren können die Fortführungsprognose deutlich verbessern.

Ausblick mit Potenzial

Die synthetische W&I-Versicherung zeigt großes Potenzial als Rettungsanker – zumindest für Unternehmen mit tragfähigem Geschäftsmodell. Mit der richtigen Ausgestaltung, mutigen Partnern und der nötigen Geduld eröffnen sich neue Perspektiven für hochkomplexe Transaktionen. Zwar bleiben bestimmte Szenarien wie feindliche Übernahmen ohne Mitwirkung des Managements aktuell noch außen vor. Doch die Grenzen des Machbaren verschieben sich kontinuierlich weiter.