Hier schreiben regelmäßig Aon Expertinnen und Experten zu aktuellen Entwicklungen in den Themenfeldern Risk Capital und Human Capital. Mit diesen Informationen und Erkenntnissen können Führungskräfte bessere Entscheidungen für ihr Unternehmen treffen.

Factoring: Ein „atmendes“ Instrument (nicht nur) für die strategische Unternehmensfinanzierung Teil 1

Unternehmen A ordert als großer Lebensmittelhändler Pflegeprodukte bei Kosmetikunternehmen B. Das Unternehmen B liefert die Ware per Rechnung mit dem Zahlungsziel von 60 Tagen. Um nicht auf das Geld warten zu müssen, verkauft das Unternehmen B die Forderungen an einen Finanzdienstleister, die Factoring-Gesellschaft.

Factoring beschreibt eine flexible Finanzierungsform, bei der Unternehmen Forderungen aus Leistungen oder Lieferungen fortlaufend an einen Factor verkaufen und so ihre Liquidität nachhaltig optimieren. Dabei bietet dieses Finanzierungsinstrument verschiedene bedarfsgerechte Ausgestaltungsmöglichkeiten und birgt großes Potenzial, die finanzielle Lage als Stabilisator auch in schwierigen Zeiten zu sichern. Factoring gilt heute als beliebte und verbreitete Methode, die hierzulande allein im Jahr 2022 von mehr als 105.000 Unternehmen genutzt wurde. Im Jahr 2022 verzeichnete die Branche ein Umsatzwachstum von 20 Prozent.

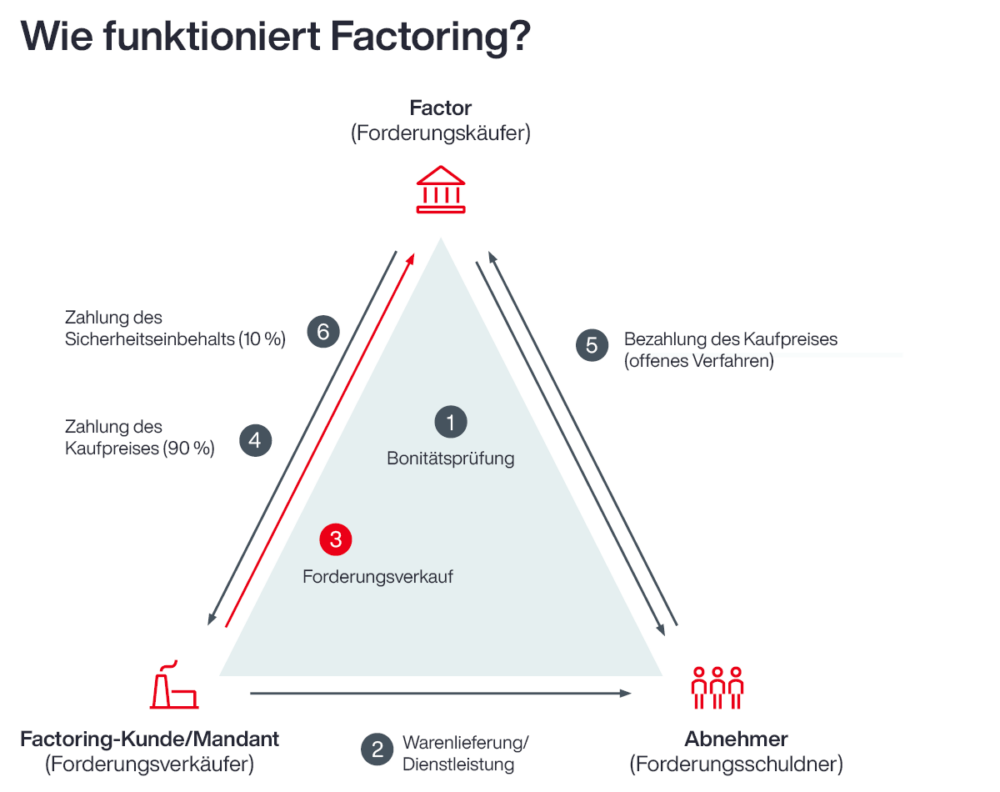

Wie funktioniert Factoring?

Am Anfang eines Factorings steht immer eine Bonitätsprüfung, durch die sichergestellt wird, dass das Unternehmen A auch die entsprechende Bonität vorweist und ein Limit gezeichnet wird. Dieses ist ausschlaggebend für die Warenkreditversicherung – die wichtigste Voraussetzung für ein Factoring. Hierfür gibt es verschiedene Möglichkeiten. Hat der Mandant, also das Kosmetikunternehmen B, bereits eine Warenkreditversicherung, wird ein Factoring im Zweivertragsmodell aufgesetzt. Die Factoring-Gesellschaft selbst besitzt die Versicherung ohnehin in jedem Fall und würde diese dem Mandanten bei Nichtvorhandensein im Rahmen eines Einvertragsmodells auch stellen.

Nachdem die Lieferung der Ware erfolgt ist, kommt es zum Forderungsverkauf: Die Rechnung wird vom Unternehmen B an den Factor verkauft, der bei Rechnungsübermittlung bis 10:00 Uhr morgens in der Regel 90 Prozent des Rechnungsbetrags noch am selben Tag auszahlt. Auch hier gibt es verschiedene Ausgestaltungsmöglichkeiten, sodass der Auszahlungsanteil in Einzelfällen beispielsweise auch auf 95–100 Prozent vereinbart werden kann. Nach Erhalt der Ware hat das Abnehmerunternehmen A nun – je nach Vertrag – in der Regel 60 (maximal jedoch 180) Tage Zeit, die Zahlung an den Finanzdienstleister durchzuführen. Unternehmen B hat das Geld bereits erhalten und ist, zumindest bei sogenannten offenen Verfahren, aus dem Spiel.

Option: Factoring im stillen Verfahren

Das oben genannte Beispiel beschreibt ein offenes Verfahren, bei dem das Abnehmerunternehmen von Anfang an weiß, dass die Verbindlichkeiten mit einer Factoring-Gesellschaft bestehen. Alternativ gibt es aber auch die Möglichkeit des stillen Verfahrens, bei dem das Unternehmen A nicht weiß, dass es an einen Factor zahlt, dessen Konto augenscheinlich auf den Namen des Unternehmens B läuft. Dies kann in einigen Fällen durchaus von Vorteil sein. So hatte die Finanzierungsmethode beispielsweise Ende der 90er und in den 2000ern den Ruf, Unternehmen würden Rechnungen verkaufen, weil sie finanziell am „seidenen Faden“ hingen und dringend Cash benötigten. Mittlerweile wird Factoring von Unternehmen verschiedenster Bonitäten genutzt. Vor Beginn des Factorings wird jeder Mandant einer Prüfung unterzogen, in der explizit geprüft wird, ob sich sein Unternehmen samt seiner Abnehmer für das Factoring eignet. Beispielsweise werden bestimmte Abnehmer mit Sitz in exotischen Ländern mitunter gar nicht akzeptiert.

Mit Sicherheit erfolgreich: Schutz vor Forderungsausfällen

Ein großer Vorteil des Factorings ist die finanzielle Sicherheit. Denn selbst wenn das Abnehmerunternehmen vor geleisteter Zahlung insolvent werden sollte, würde die Warenkreditversicherung nach den vereinbarten Mahnungsstufen in den meisten Fällen lediglich 90 Prozent des Rechnungsbetrags entschädigen. Bei einem Factoringprogramm ist jedoch die komplette Zahlung zu 100 Prozent abgesichert.

Aon unterstützt Unternehmen mit umfassender Expertise im Factoringmarkt

Ob Optimierung des Working Capitals oder Minimierung von Forderungsausfällen (inkl. permanenter Risikoüberwachung): Factoring bietet Unternehmen eine optimale und flexible Finanzierungsmöglichkeit. Aon berät und unterstützt Unternehmen mit langjähriger Expertise im Factoring-, Kreditversicherungs- und Bankenmarkt sowie einem umfangreichen Netzwerk aus allen relevanten Factoring-Gesellschaften. Während die Vergütung hier über den jeweiligen Factor erfolgt, profitieren Kunden von einer unkomplizierten Abwicklung, bedarfsgerechten Lösungen und meist deutlich besseren Konditionen bei Struktur und Pricing. Als global führender Experte für Warenkreditversicherungen kann Aon zudem auch das entsprechende Deckungskonzept vermitteln und damit ein ideales Zusammenspiel von Versicherung und Factoring gewährleisten.

Good article and straight to the point.